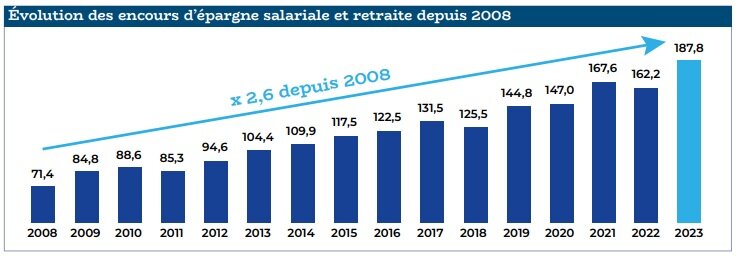

Épargne salariale : 188 milliards d’euros placés fin 2023, +15,7 % en un an

Selon l’enquête annuelle de l’AFG (Association française de la gestion financière), le nombre d’entreprises équipées d’un dispositif d’épargne salariale ou d’épargne retraite s’élève à 397 200 (+ 5 % par rapport à 2022) et bénéficie à 12,5 millions de salariés (+ 4,5 % par rapport à 2022).

Une hausse record des encours des plans d’épargne salariale et d’épargne retraite collectifs

- Les encours des plans d’épargne salariale et des plans d’épargne retraite collectifs d’entreprise sont en forte hausse (+ 15,7 % en 2023) et atteignent 187,8 milliards d’euros. Le taux de croissance annuel moyen des encours est de + 6,7 % depuis 2008.

- Les encours des fonds diversifiés atteignent 116,3 milliards d’euros et représentent 62 % des encours à fin 2023. Les encours des fonds d’actionnariat salarié sont de 71,4 milliards d’euros, en hausse de + 16,5 %par rapport à 2022.

- Le développement des dispositifs d’épargne retraite et de la gestion pilotée oriente à la baisse le poids relatif des fonds monétaires au sein des encours d’épargne salariale et retraite (15 % des encours en 2023 contre 21 % en 2013).

- La part des fonds actions et mixtes progresse fortement, passant de 29 % en 2013 à 36 % en 2023.

- Parmi les fonds diversifiés, l’augmentation de l’offre et l’attrait des salariés pour les fonds ISR se poursuivent.

- Les encours ISR atteignent 79,5 milliards d’euros (72,6 milliards d’euros pour les fonds “article 8”de la réglementation SFDR, et 6,9 milliards d’euros pour les fonds “article 9”).

- Ils représentent désormais 68 % de l’encours des fonds diversifiés, contre 62 % en 2022 et 55 % en 2021.

- Les fonds solidaires affichent un encours de 18 milliards d’euros (+ 17,6 %sur un an), participant ainsi activement au financement de l’économie sociale et solidaire.

Les dispositifs d’épargne salariale

• PER : le PER est un dispositif d’épargne à long terme issu de la réforme de l’épargne retraite prévue par la loi Pacte. Il permet d’économiser pendant sa vie active pour obtenir, à partir de l’âge de la retraite, un capital ou une rente. Le plan donne lieu à l’ouverture d’un compte-titres (compte sur lequel le titulaire peut déposer des titres financiers (par exemple : actions, obligations, Sicav) ou à l’adhésion à un contrat d’assurance de groupe (contrat souscrit par une société en vue de l’adhésion d’un groupe de personnes qui remplissent des critères définis dans le contrat).

• PEE : le PEE est un système collectif d’épargne qui permet aux salariés (et aux dirigeants des petites entreprises) d’acheter des valeurs mobilières (actions, obligations, titres de créances négociables, Sicav et FCP, bons de souscription, certificats d’investissement) avec l’aide de l’entreprise. Les salariés et les entreprises peuvent effectuer des versements sur le PEE. Les sommes sont indisponibles pendant au moins 5 ans, sauf cas de déblocages exceptionnels.

• Perco : le Perco donne aux salariés couverts la possibilité de se constituer, dans un cadre collectif, une épargne accessible au moment de la retraite sous forme de rente viagère ou, si l’accord collectif le prévoit, sous forme de capital. Comme pour le PEE, l’entreprise peut verser un abondement en complément des sommes versées par le salarié. Le Perco ne peut plus être mis en place dans les entreprises depuis le 01/10/2020.

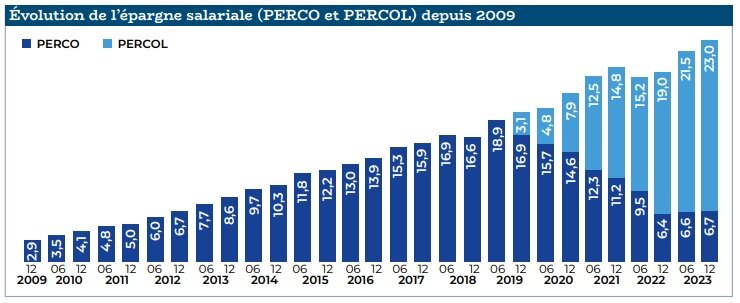

L’épargne retraite (Perco et PER collectif)

- Les encours sur les Perco et PER collectif atteignent 29,7 milliards d’euros, en hausse de + 16,9 % sur un an. Les versements bruts sur les dispositifs collectifs d’épargne retraite s’établissent à + 4 milliards d’euros et la collecte nette à + 2,5 milliards d’euros.

- Les encours dédiés à l’épargne retraite d’entreprise collective bénéficient à 3,97 millions de salariés au sein de 222 232 entreprises :

- 23 milliards d’euros pour les PER,

- 6,7 milliards d’euros pour les Perco.

- Les PER collectifs remplacent peu à peu les anciens Perco et représentent 77 % des encours des produits d’épargne retraite collectifs en comptes-titres en décembre 2023, contre seulement 15 % en juin 2020.

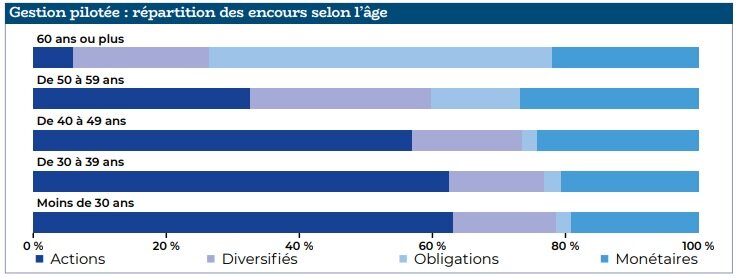

La gestion pilotée se développe parmi les jeunes générations

- Les 2/3 des porteurs de parts d’un Perco ou d’un PER ont opté, sur une partie ou l’ensemble de leurs avoirs, pour la gestion pilotée, permettant ainsi une désensibilisation progressive du risque en fonction de l’âge et du profil de l’épargnant. Les encours de la gestion pilotée représentent 37,8 % des encours d’épargne retraite en 2023 (contre 36,5 % en 2022 et 29,3 % en 2013).

- 51 % des encours d’épargne retraite des porteurs de moins de 30 ans est en gestion pilotée en 2023,contre 49 % en 2022 et 28 % en 2016.

- Parmi cette même population d’âge, l’exposition aux actions est plus marquée dans les portefeuilles soumis à la gestion pilotée.

- 63 % des encours des moins de 30 ans sont investis en actions, contre 33 % pour l’ensemble des classes d’âge en gestion pilotée.

- Pour lire l’intégralité de l’enquête 2024 de l’AFG sur l’épargne salariale et retraite collective d’entreprise